Especial mercados 31 de marzo

Sigue la evolución de los mercados financieros.

Calma tensa.

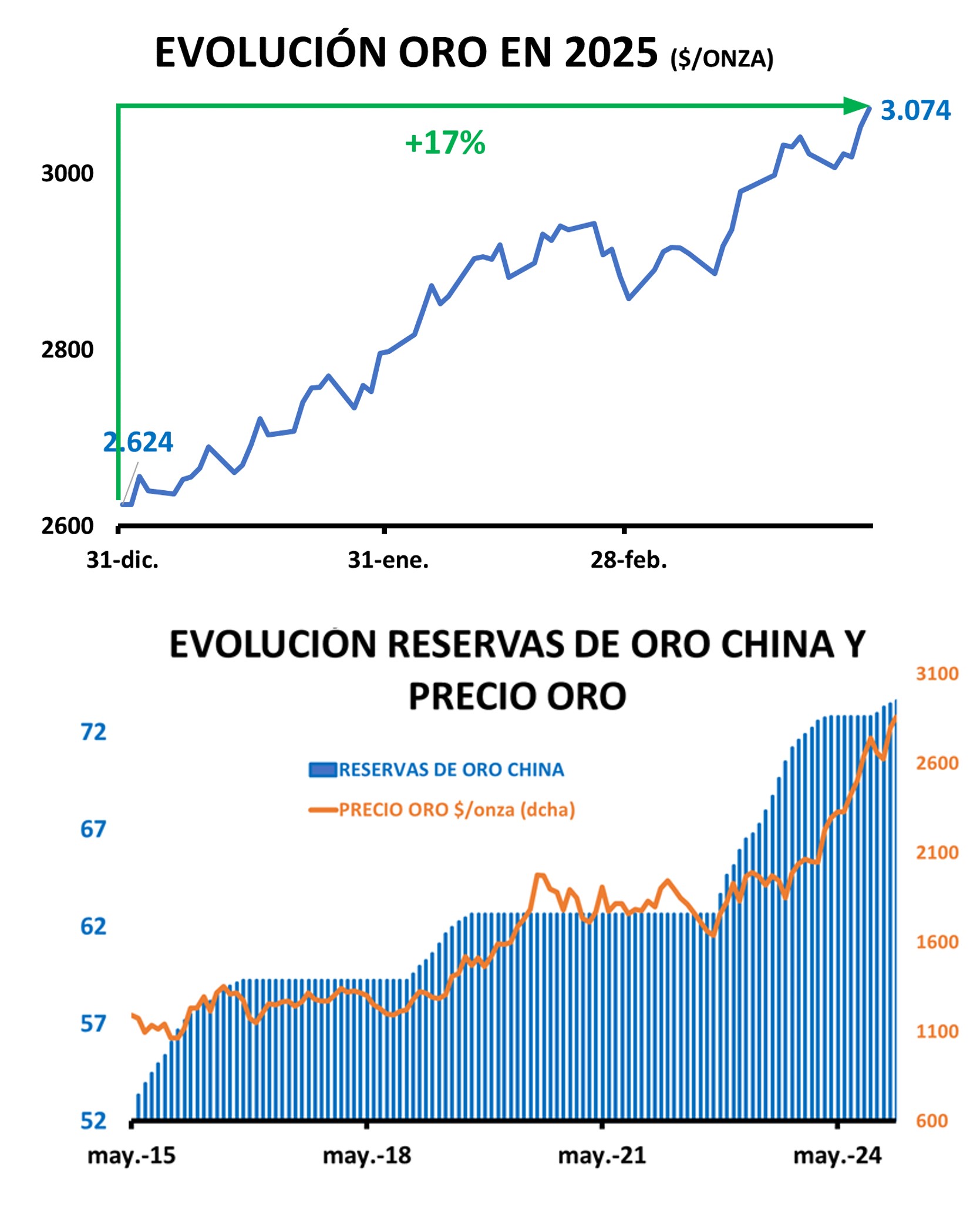

La semana pre “día de la liberación” termina sin muchos cambios en los mercados. Los inversores siguen esperando los anuncios de aranceles recíprocos del próximo día 2, aunque ya hemos tenido un aperitivo en forma de tasas a la importación de automóviles. Empezamos a pensar, y no somos los únicos, que el plan de Trump es que no tiene plan; lo cual le hace todavía más peligroso.

En temas macro, hemos conocido los datos de pedidos de bienes duraderos en EE.UU, que en general han sorprendido al alza. La previsión de PIB del 1er trimestre de la Fed de Atlanta sube por encima del 0%, desde el casi -3% que tocó a principios de marzo; ajustando el modelo por las fuertes importaciones de oro hacia EE. UU.

En renta fija, las curvas europeas se desplazan ligeramente a la baja, actuando de refugio ante la incertidumbre. Los datos de inflación de Francia y España de marzo también ayudan, ya que sorprenden claramente a la baja.

Por su parte, el oro vuelve a marcar máximos históricos.

La próxima semana conoceremos los datos de empleo en EE. UU., los de inflación de la zona euro y más datos de confianza empresarial. También tendremos que estar atentos a los flujos de rebalanceo de carteras de cierre de trimestre y, sobre todo, al anuncio de aranceles del miércoles.

¿Quién se ha llevado mi queso?

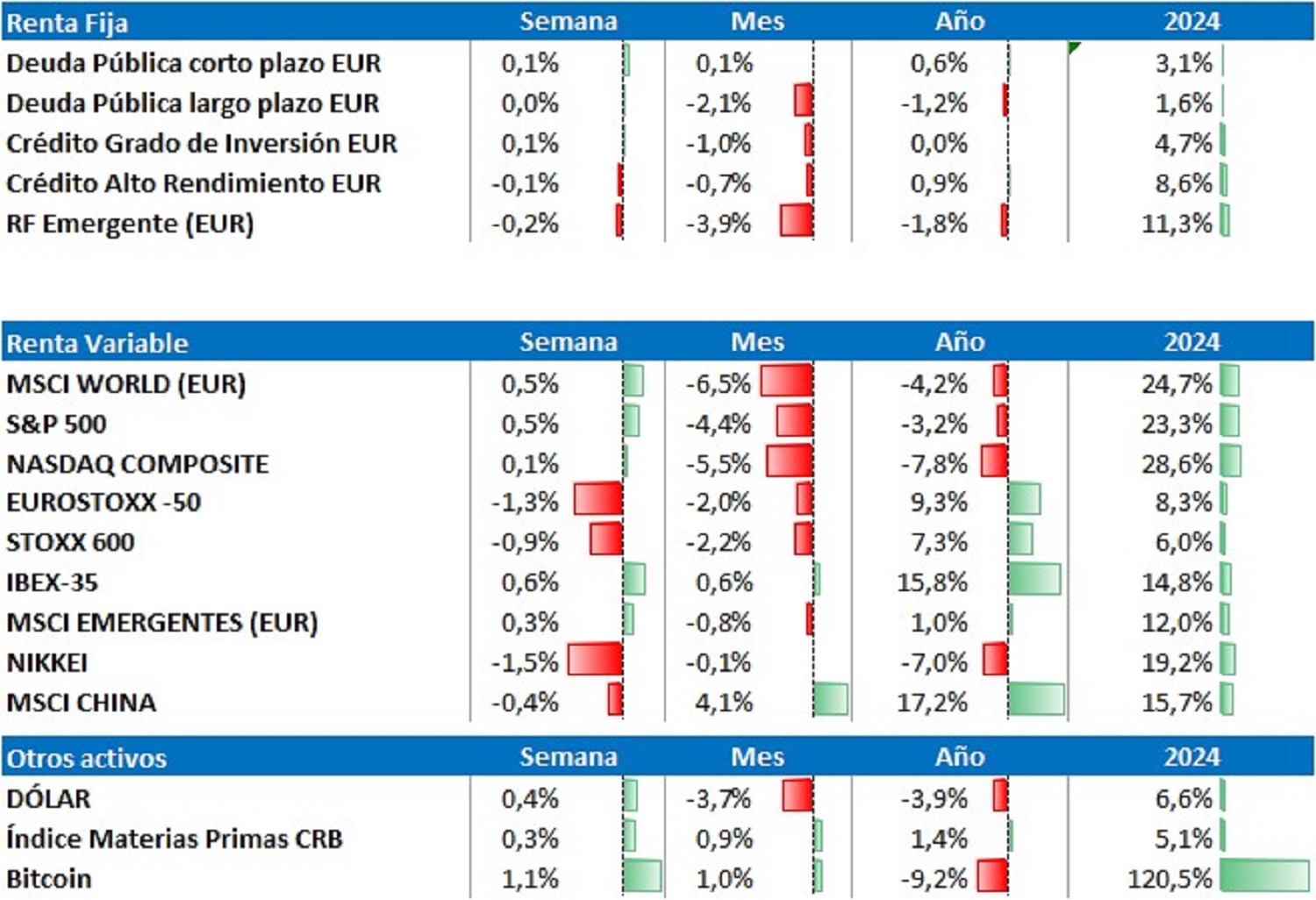

Como en la fábula de Spencer Johnson, quien ha ido a buscar su queso al mismo sitio en este inicio de 2025 se ha quedado sin comer. Las estrategias ganadoras del año pasado son las que lideran el ranking de pérdidas.

En países, China y Europa son los claros ganadores del trimestre. El mercado del viejo continente, que el año pasado se quedó atrás un 17% en moneda local frente al americano, le recupera un 13% desde diciembre. El chino, que ya lo hizo bien en el último cuatrimestre de 2024, es el que más sube, pero tras 3 años y medio de mal comportamiento.

En los sectores, los claros ganadores de 2023 y 2024, tecnología y medios de comunicación, son los de peores resultados en estos tres meses, acompañados por consumo discrecional. Energía es el que mejor aguanta.

Esta fuerte vuelta de mercado nos recuerda que hay que tratar de diversificar “contra mercado”. Si nos dedicamos a comprar lo que más ha subido en los últimos 3 meses, probablemente acertemos las primeras semanas (muy mal se tiene que dar para que “acertemos” en el pico), pero sufriremos en las correcciones. Si además no estamos muy convencidos de lo que estamos haciendo, cambiaremos de estrategia en el peor momento. Por lo tanto, siempre hay que hacer las cosas con planificación y visión de largo plazo; y siempre bien asesorado.

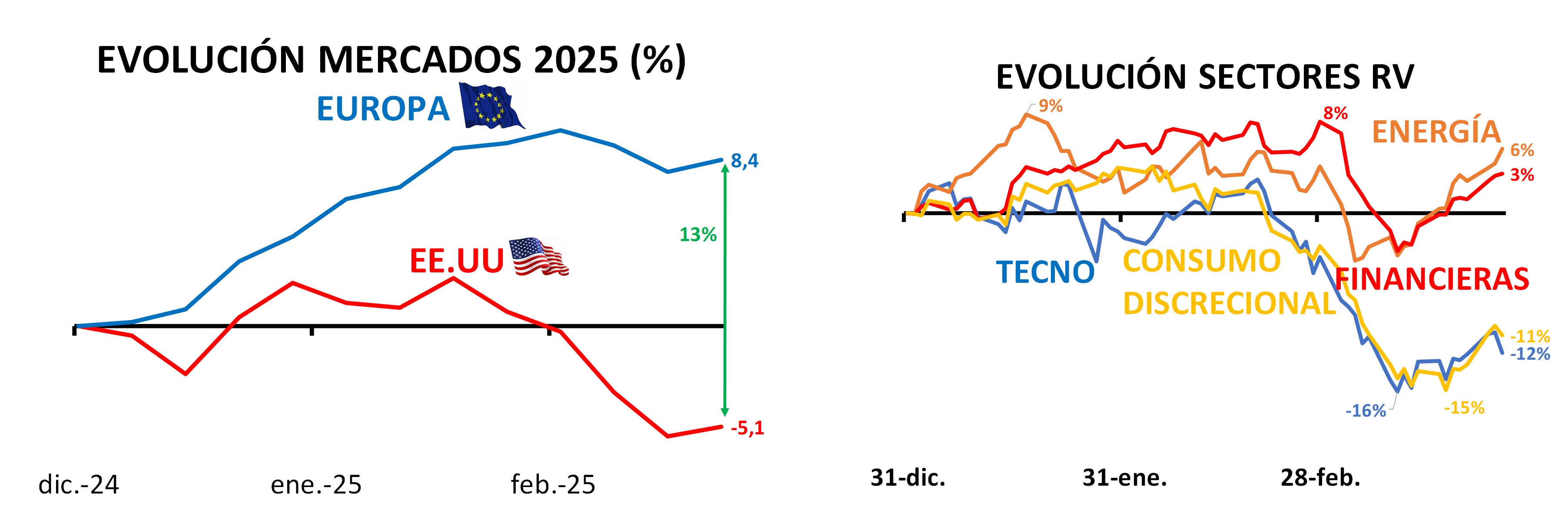

El oro celebra por su cuenta el día de la liberación.

El metal amarillo avanza un 17% en 2025, superando por primera vez la barrera de los 3.000 $/onza. ¿Cuáles son las razones de este buen comportamiento?

- El oro siempre ha actuado como reserva de valor. En momentos de incertidumbre, la demanda de activos refugios aumenta.

- Es un activo real, que protege del riesgo de inflación. El aumento de aranceles hace que un rebrote de la inflación sea una posibilidad real.

- Tercero, los tipos de interés se han reducido. El menor coste de oportunidad de tener un activo sin rendimiento favorece a los inversores en oro.

- El proceso de desdolarización de las reservas de los bancos centrales de países emergentes es una tendencia ya de varios años. Tras la congelación de los activos externos de Rusia tras la invasión de Ucrania, el riesgo de tener activos en dólares se hizo todavía más evidente. Por historia, el porcentaje de las reservas de oro en los bancos centrales de los países emergentes es mucho menor que en el caso de los países desarrollados; el margen para que continúen comprando oro es todavía muy amplio. En concreto, China, que el año pasado estuvo fuera del mercado durante 6 meses, empezó de nuevo a acumular lingotes en noviembre.

- El buen comportamiento de un activo retroalimenta sus resultados futuros. El oro ya fue de los mejores activos para estar invertidos en 2024 y los especuladores, ¡cómo no!, se suben a la ola. En las últimas 4 semanas, los productos financieros que invierten en oro han recibido flujos por más de 10.000 millones de dólares, máximo histórico.

Si deseas ampliar información puedes acceder: